Quelques vérités sur la crise financière

Aux États-Unis, le désengagement de l’État dans les institutions fédérales de crédit est en grande partie responsable de la récente

crise financière, explique l’économiste Gérard Duménil.

dans l’hebdo N° 965 Acheter ce numéro

La crise récente du crédit et de la Bourse souligne, une nouvelle fois, l’ampleur des dérèglements financiers propres au néolibéralisme. De quoi s’agit-il ?

Gérard Duménil : La chute des bourses, brutale mais vite corrigée pour l’heure, est un effet secondaire d’une crise du crédit. Plus précisément d’une crise d’un type particulier de crédit. La créativité des institutions financières néolibérales semble sans bornes. Dès que le profit est à portée de la main, de nouvelles procédures sont mises en place. Et le plus extraordinaire, en l’occurrence, est la capacité de ces institutions à reporter une grande partie de ces risques sur d’autres agents. On le sait, la croissance de l’économie des États-Unis est largement portée par la dépense des ménages, une consommation folle des plus riches et une extension sans précédent ni comparaison du crédit hypothécaire aux ménages, c’est-à-dire un stock croissant de crédits à très long terme au logement (mais qui, dans ce pays, servent également à d’autres achats). Les taux d’intérêt sur ces crédits restent relativement bas (ce sont les taux d’intérêt à court terme qui remontent).

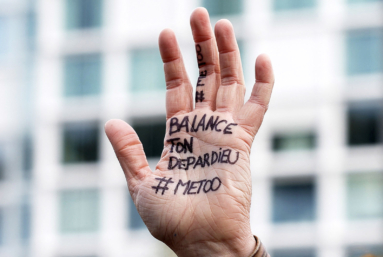

La croissance des États-Unis est largement portée par les crédits à très long terme au logement. RICHARDS/AFP

Comment les banques peuvent-elles soutenir cet endettement croissant ?

Il faut souligner l’importance historique d’agences fédérales dont la fonction est de « racheter » aux banques prêteuses leurs créances sur leurs clients. Elles portent des noms charmants : Fannie Mae et Freddy Mac [^2]. Leur rôle est allé croissant jusqu’en 2001, ces agences détenant alors 38 % de tous les crédits hypothécaires du pays. Originellement publiques, elles sont en fait privatisées ou en voie de l’être. Mais leur image est encore celle d’institutions « garanties » par le gouvernement : de nombreux agents, notamment étrangers, n’ont pas remarqué que ces agences étaient désormais privées (le Japon est loin). « Une grave erreur ! » , déclarait Alan Greenspan, président sortant de la Banque centrale des États-Unis, dans une déclaration tonitruante de 2004. Et de recommander, de surcroît, la limitation et le contrôle de l’activité de ces agences, supposée biaiser la « discipline du marché ». Du concentré d’idéologie néolibérale. Tout va mal pour ces acteurs traditionnels de la politique du crédit aux États-Unis. Dans la foulée du désengagement de l’État, ces agences souffrent de la jalousie de nouvelles entreprises entrées dans ce créneau lucratif. L’activité de ce nouveau secteur explose depuis quelques années, alors que celle de Fannie et Freddy se contracte. De 38 % des crédits hypothécaires en 2001, les agences fédérales sont revenues à 30 %, le terrain perdu ayant été gagné par les nouveaux venus. Fannie Mae vient de perdre un procès qui lui a coûté 400 millions de dollars.

En quoi est-ce important ?

Parce que ce sont précisément les entreprises qui se sont engouffrées dans l’espace ouvert par le désengagement de l’État qui sont à l’origine de la crise ! Un bel exemple de privatisation et d’ouverture d’un secteur à l’initiative privée aux conséquences désastreuses. Mais deux éléments nous manquent encore pour comprendre les ressorts de cette crise. Il faut d’abord savoir que ces agences et entreprises se financent en émettant des titres (achetés par des particuliers ou des institutions financières, nationaux ou étrangers). Ces titres sont, pour une part, « adossés » aux créances originelles, ce qui signifie que celui qui les acquiert, achète, en fait, un « panier » de telles créances. Les particuliers ignorent souvent le contenu du panier (c’est par le même procédé que les banques états-uniennes ont revendu la dette du « tiers-monde », comme l’a montré le scandale provoqué en Italie par la vente de la dette argentine à des ménages, qui en firent la découverte lorsque ce pays cessa ses paiements). Mais, si le coeur vous en dit, vous pouvez acheter ainsi toutes sortes de crédit, par exemple les dettes des ménages états-uniens sur leurs cartes de crédit. Ce business de « titrisation », comme on dit, est florissant. Ses agents se retrouvent dans des conférences gigantesques, dans des hôtels cinq étoiles [^3]. Ils se perçoivent comme les bienfaiteurs de l’humanité : « Votre industrie est la clef ouvrant aux rêves de notre nation » , déclarait le président de la très sérieuse US Securities and Exchange Commission à une assemblée de représentants de ce secteur.

Et c’est ce nouveau business qui a provoqué une crise ?

La dernière pièce du puzzle est que, face à la chute des taux d’intérêt sur les crédits hypothécaires, ces entreprises se sont lancées dans le financement des « rêves » pavillonnaires de ceux qui n’ont pas les moyens de les réaliser, compte tenu de la stagnation du pouvoir d’achat qu’organise le néolibéralisme. Une activité d’autant plus attrayante que les taux d’intérêt sur ces crédits à risque (subprime) sont plus élevés. Réunissons les deux éléments. Premier point : les risques de prêter à ces ménages fragiles étaient tels que les cessations de paiement ont pris des proportions inattendues. Second point : des institutions et des ménages imprudents s’étaient rendus acquéreurs des titres matérialisant ces créances douteuses. Et voilà que ces acheteurs, touchés par la dévalorisation de ces titres, ne font plus preuve de leur optimisme usuel sur les marchés boursiers ! La crise du crédit se transforme en crise boursière : les cours plongent. On connaît le dénouement. Deus ex machina, les banques centrales renflouent les trésoreries par une création monétaire ex nihilo .

Peut-on toujours s’en tirer de la sorte, par des « renflouements » de court terme ?

Cette crise est intéressante par ce qu’elle révèle indirectement. Sans entrer dans l’analyse de l’ensemble des déséquilibres de l’économie états-unienne [^4], on peut dire qu’elle montre que les potentialités de croissance de la dette des ménages de ce pays atteignent certaines limites. Pour que la fête néolibérale sous hégémonie états-unienne continue, faut-il faire entrer dans la danse une fraction des ménages qui est bien incapable d’en supporter le rythme ? Faut-il rechercher des taux d’intérêt plus élevés aux frontières du raisonnable ?

On l’a dit, la dépense des ménages est un facteur crucial de la croissance états-unienne. Bloquer l’envolée des crédits qui leur sont destinés, ce serait, à court terme, précipiter la récession qui s’annonce au lieu d’y remédier, mais surtout, à plus long terme, compromettre le maintien des taux de croissance relativement élevés de l’économie des États-Unis. Quels autres leviers pour soutenir alors l’activité ? Les outils des politiques macroéconomiques sont déjà en action. Le déficit public, il est là ; le dollar faible, il l’est. Les taux courts vont très probablement être diminués. Mais les remèdes s’épuisent. Dans la mondialisation néolibérale, la croissance se concentre aux deux extrémités de l’éventail de la richesse, entre les États-Unis et des pays dont la main-d’oeuvre est vendue à bon marché, comme la Chine. C’est un élément central de la propagande néolibérale. Imaginez un taux de croissance « français » aux États-Unis ! Une perspective insupportable pour le maître du monde. Quelque chose devrait alors changer. Mais quoi au juste ? Pour le meilleur ou pour le pire ?

[^2]: Un peu distinctes sont les Federal Home Loan Banks.)

[^3]: Dernière conférence : « Subprime ABS », septembre 18-19, 2006, Four Seasons Hotel, Las Vegas.

[^4]: Consulter le site que je partage avec Dominique Lévy :